| Вид вычета | Максимальная сумма |

| Имущественный | 260 000 руб. (при покупке жилья) |

| Социальный | 120 000 руб. (за лечение, обучение) |

| Инвестиционный | Доход от продажи ценных бумаг |

- Паспорт и ИНН

- Справка 2-НДФЛ от работодателя

- Документы, подтверждающие расходы:

- Договоры и платежные документы

- Акты выполненных работ

- Лицензии медицинских/образовательных учреждений

| Программа "Декларация" | Официальное ПО ФНС |

| Личный кабинет налогоплательщика | Онлайн-заполнение на сайте nalog.ru |

| Бумажный вариант | Ручное заполнение бланка |

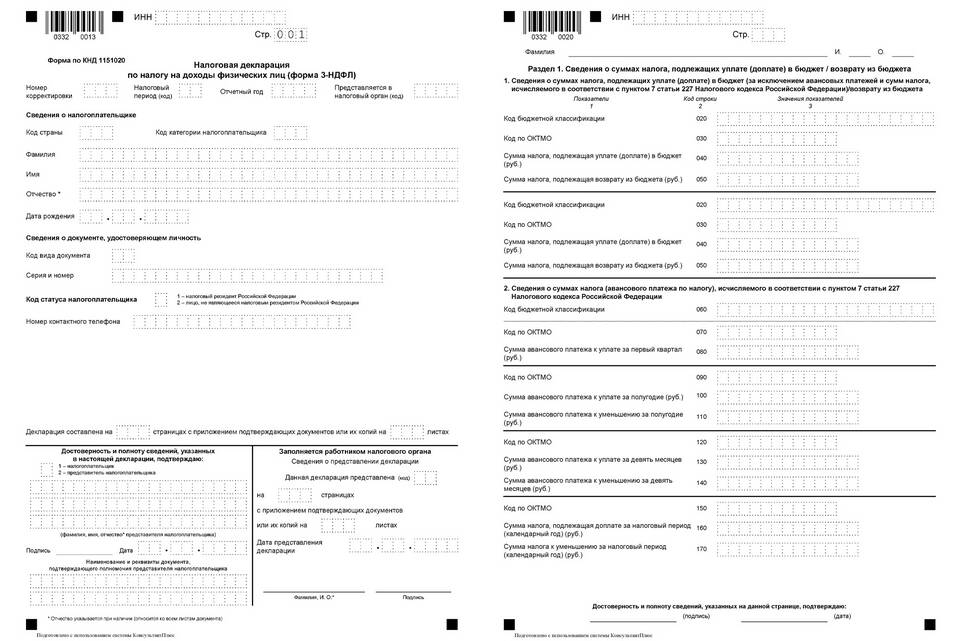

- Титульный лист (персональные данные)

- Раздел 1 (сумма к возврату)

- Раздел 2 (расчет налоговой базы)

- Приложения:

- А (доходы от источников в РФ)

- В (вычеты)

| Поле | Важные указания |

| Код вычета | Указывается согласно справочнику ФНС |

| Сумма дохода | Должна соответствовать справке 2-НДФЛ |

| Реквизиты для перевода | Проверьте корректность банковских данных |

- Лично в налоговой инспекции

- Через личный кабинет налогоплательщика

- Почтой с описью вложения

- В МФЦ (не во всех регионах)

| Этап | Срок |

| Камеральная проверка | До 3 месяцев |

| Перечисление денег | До 1 месяца после проверки |

Важная информация

Подавать декларацию для возврата налога можно в течение 3 лет с момента возникновения права на вычет. При обнаружении ошибок налоговая может запросить уточняющие документы. Рекомендуется сохранять копию декларации и все подтверждающие документы в течение 4 лет.